金とプラチナ、投資するならどちらがおすすめ? 価値がどちらが高いかなどを解説

2023 年金相場上昇中!

本日の買取価格は

16,150

円!

国内金貨投資を始めてみませんか?

『金』は有名な投資対象のひとつなのは有名ですが、そのほかにも『プラチナ』があるのはご存知でしょうか。

金や銀と同じくらいの知名度を持つプラチナ。希少な貴金属に分類され、今もなお絶えず投資対象として、多くの人々から人気を集めています。しかし、金とプラチナの特性や利用用途は異なります。

本記事では金とプラチナの歴史を紐解きつつ、両者に投資するメリットとデメリットを解説します。その上で、どちらに投資すると良いかをご紹介します。

金やプラチナへの投資を検討されている方はぜひ、最後までご覧ください。

1. プラチナとは何か?

プラチナとは、白色で銀色のような光沢を持つ貴金属のことです。酸や腐食に対して強い性質を持ち、また、金と比べるとその密度の高さから、手に持ったときに重く感じられます。

プラチナという名は、スペイン語の「プラタ(plata)」(銀)から来ていると言われています。当初、プラチナは銀と誤認されることが多かったため、スペインでは「小さな銀」という意味の「プラタ・プラタ」(Platina Plata)と呼ばれていたそうです。

加工技術が発展していなかった国では、融点が高いプラチナは金や銀といった貴金属よりも価値が低い貴金属として扱われていました。そのため銀に似ていると言われていましたが、加工ができずに廃棄されてしまうこともあったそうです。

現代のような宝飾や工業用としての価値があると世界中で認識され始めた時は、発見よりずっと後の17世紀のことでした。

2. 金とプラチナ、需要や供給が高いのはどっち?

プラチナと金の大きな違いとして、需要量と供給量が挙げられます。

まずは年間の供給量を見ていきます。

日本金地金流通協会によると、金の供給量は2019年が約4,880トン、2020年が約4,730トン、2021年が約4,700トンとなっています。つまり、年間で4,770トン程度です。

その一方で、プラチナの供給量は2019年が約253トン、2020年が約207トン、2021年が約244トンとなっています。つまり、年間で235トン程度になります。

比べてみるとわかりますが、プラチナの供給量は金の1/20も無いことがわかります。

また、おもしろい点として採掘場所にも差がある点が挙げられます。

金は世界中に比較的豊富に存在しており、さまざまな国で採掘されている一方、プラチナは非常にレアな金属で採掘できる場所も限られています。

その偏り具合を具体的な数字で見てみましょう。

2021年度の金は、中国370トン・オーストラリア330トン・ロシア300トン・アメリカ180トン・カナダ170トンと世界のさまざまな地域で採れていることがわかります。それに対しプラチナは、193トンのうちの143トンが南アフリカ・19.8トンがロシアと、場所に偏りがあります。

採掘場所に偏りがあるということは、供給量がその国の経済に影響しやすいということ。こういった事実もプラチナの価格に絡んできますので、頭の片隅に入れておきましょう。

ちなみに、プラチナは1トンの原鉱石からわずか約3gしか採取できず、『生産に対する時間』のコストも金よりも高いと言えます。

供給量を見たところで、年間の需要量を確認しましょう。

こちらも日本金地金流通協会のデータですが、金の需要量は2019年が約4,880トン、2020年が約4,730トン、2021年が約4,700トンとなっています。つまり、年間で4,770トン程度です。

その一方で、プラチナの需要量は2019年が約260トン、2020年が約224トン、2021年が約210トンとなっています。つまり、年間で231トン程度になります。

比べてみるとわかりますが、供給量の時と同じく、プラチナの需要量は金の1/20も無いことがわかります。

プラチナを排気浄化装置に使うことで環境に配慮できますが、加工は金で代用できないこと。また採掘量が非常に少ないことが合わさり、自動車産業においてプラチナは大変希少性のある金属と言えますが、需要として求められる場面は非常に狭く限定的でもあるのです。しかし実は過去には金よりもプラチナのほうが価格が高い時期もありました。

3. 金とプラチナ、価値が高いのはどっち?

続いて、現在の金とプラチナの価値を知るために、価格を見てみましょう。

2023年8月4日の時点での金とプラチナのグラム単価(参考小売価格・税抜)は、『金8,933円』『プラチナ4,296円』です。

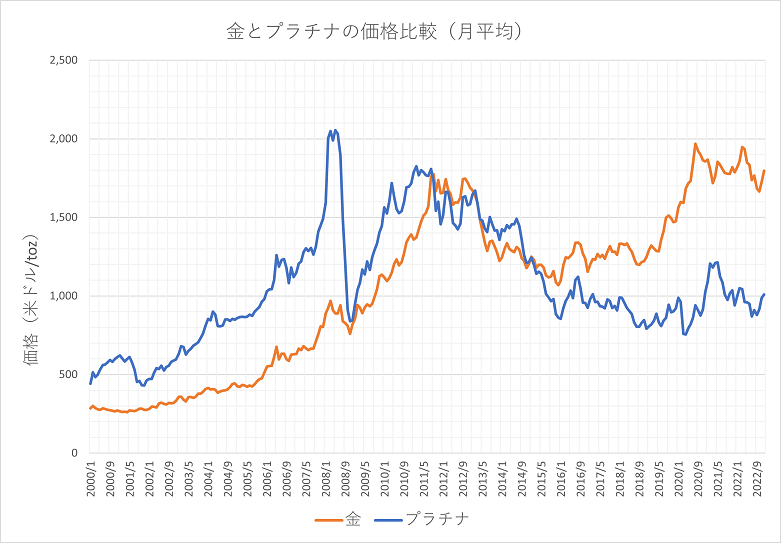

わかりやすいように、プラチナと金の価格の推移を同じグラフにしました。ご覧の通り、金とプラチナの価格を比べると金の方が高い状態です。

採掘場所や数が限られているプラチナですが、やはり金とプラチナどっちが高いかと言われると金の方が価値が高いと言わざるを得ない状況です。それだけ今、金のニーズがあるとも言えます。

しかし投資や資産における各貴金属の価値を考慮するのであれば、価格の違いだけで決めてしまうのは早計だと考えています。プラチナのメリットを知ってから、どちらがいいのか選んでも遅くはありません。

では、いったいなぜ現在はプラチナのほうが安いのでしょうか。プラチナの歴史を振り返ってみましょう。

4. 2000年前半、プラチナはディーゼル車で大活躍

プラチナの歴史は非常に古く、太古の昔にさかのぼります。

歴史上はじめてプラチナが発見されたのが、古代エジプトだと言われています。古代エジプトの遺産から、プラチナ製の装飾が発見され、詳しく調べたところ、およそ紀元前1200年前のものだということがわかりました。

その後、ヨーロッパでもスペインの探検家であるアントニオ・デ・ウルフが、1735年に南アメリカのプラチナ鉱山を発見。このことによりヨーロッパ全土でプラチナが普及し、その価値や希少性が少しずつ認識されるようになりました。

近代になると、産業用の金属に向いていることで注目が集まります。

プラチナの全体消費量の約41%が自動車などの排ガス関連の触媒として使用。そのほかにはガラス加工や電子材、化学、石油、医療などの分野での触媒や電極に用いられるようになりました。

しかしなぜ注目が集まったのでしょうか。そのきっかけは、2000年前後に環境問題が勃発した際に、自動車産業にてプラチナに白羽の矢が立ったことにあるでしょう。

白羽の矢が立った理由は2つあります。

まず1つ目は、プラチナに排ガスや汚染物質を抑えられる効果があると判明したこと。2つ目に、プラチナは金同様に耐蝕性に優れていながらも、高温で加工することが可能な貴金属であったことです。

以上の理由から、とくにディーゼル車の排ガスの浄化装置としての需要が急上昇し、自動車産業でのプラチナ需要が40%にも及ぶようになりました。

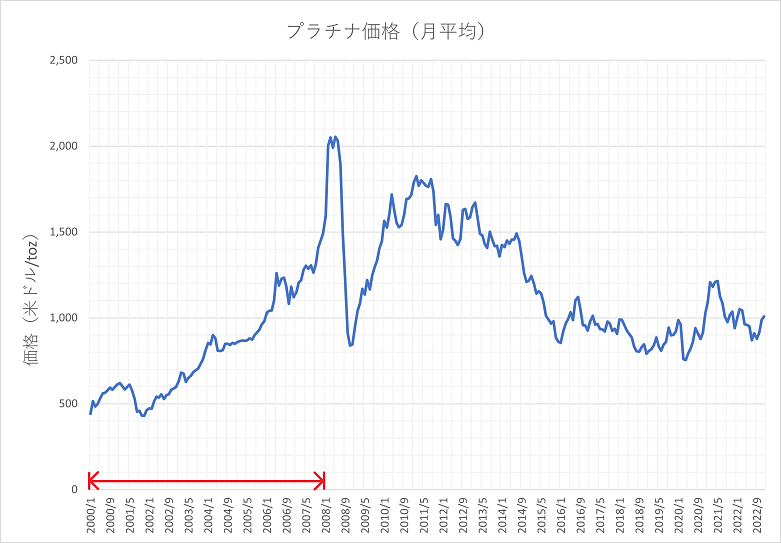

結果、停滞していたプラチナのグラム単価も上がっていきます。2000年に1,963円(税抜)だったものが、2003年には2,634円、2005年には3,245円、2008年にはなんと5,409円にまで高騰するようになったのです。

ちなみに、先で述べた『ディーゼル車』とは、燃料に軽油を利用して走行する車です。ガソリン車と比べて燃費性に優れていますが、排ガスが多いために環境汚染問題への懸念を抱えていました。ですが、プラチナを使用することにより、この懸念の払拭に繋がったわけです。

5. なぜ2008年にプラチナ価格が下がった?

この流れでプラチナの価格が上がり続けるのかと思いきや、そうはいきませんでした。

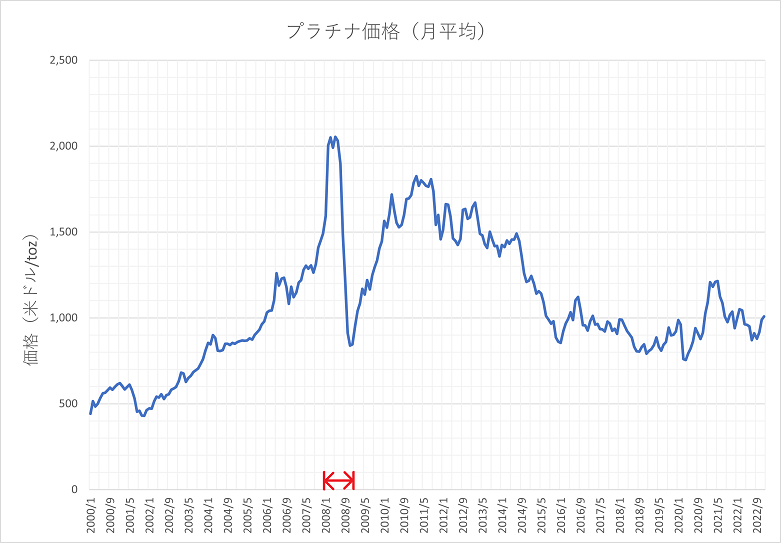

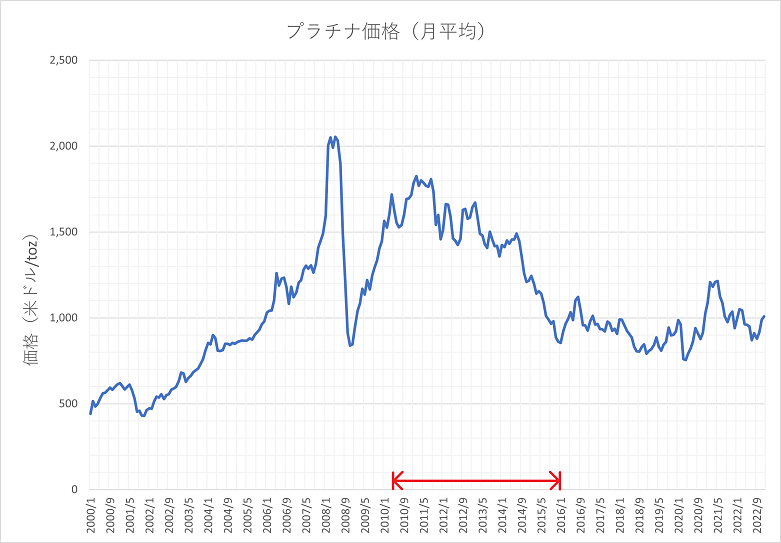

2008年5月頃までで約2,000ドルにまで価格上昇していたプラチナの価格は、2008年9月を皮切りに、急激に下落しました。原因として一番大きなものは『リーマンショック』でしょう。

リーマンショックとは、2008年9月15日にアメリカの大手銀行であるリーマン・ブラザーズが破綻したことにより、世界的に大規模な経済危機を迎えた一連の出来事を指します。破綻の経緯は次の通りです。

リーマンショック前の好景気であったアメリカは、住宅ブームにより本来ローンを組むことができなかった層であっても、安易にマイホームを購入できるローンを作りました。その仕組みを『サブプライムローン』と言います。

そしてそれを債権化(ここでは返済額と利子を金融商品に変えて投資できる状態にすること)し、住宅金融会社はローンの負債者の利子付きの債権を、銀行に売りに出しました。

本来ならばローン返済まで待たなくては得られない金額を銀行に売った段階で手にすることができたため、得た資金を元手にローン事業の拡大がしやすくなったのです。

しかし住宅ブームが去ると同時に、住宅の価格が低下。大多数のローン返済不可により、サブプライムローンの債権は、不良債権と化してしまいました。

リーマン・ブラザーズもまた債権を大量に所持していたため、返済不可能の事態に大きな痛手を受け、金融政策も空しく、その後多額の損失を抱えて倒産します。さらに続くようにして、債権をもつ銀行が連鎖倒産したことで、経済全体の流れが停滞するに至りました。

リーマンショックは金融関係の企業だけでなく、アメリカの有名な自動車メーカーである『ゼネラル・モーターズ』を破綻させてしまうほど、世界全体の企業の経済を停滞させました。

当時も主流であったディーゼル車のエンジンに使われていたプラチナも、自動車産業の経営悪化に伴う製造・販売台数の低下により、需要が失われてしまったのです。

この時のプラチナの価格は911ドルと、一年で半分以下にまで価格が下落しています。

6. 2010年前期まででプラチナ価格は回復

しかしリーマンショック後、急降下していたプラチナの価格は再び上昇します。

2009年1月から2010年4月までに954ドルから1,717ドルと約760ドルの価格上昇。

この価格上昇には世界規模の経済の悪化を回復させるための政策が関わっています。主な政策は次の2つ――『政策金利の引き下げ』と『公開市場規模の拡大』でしょう。

中央銀行はリーマンショックの世界的な不景気から脱するため、経済の流れを安定させる政策を計画しました。そのひとつが『政策金利の引き下げ』です。

不景気により物価が高騰した際、中央銀行は金利を下げることで、他の銀行や、企業や個人が低利子で資金を借りやすい状態を作り出し、経済を循環させようとします。

そうして経済を刺激した結果、不景気でも多くの資金を借りることのできた企業が設備などに投資し業績を上げることで、増えた利益を従業員への給料に還元することができます。

個人の収入が増えたことで、物価上昇の不景気でも消費意欲がわき、企業のみならず個人を含む全体の経済を活性化させることができるのです。実際に2009年1月に欧州中央銀行では、2.50%から2.00%の金利の引き下げを行ったことで、経済が回復に向かった事例もあります。

そしてもうひとつ、『公開市場規模の拡大』を行ったことにより、早急な経済の回復を進めることができました。

公開市場規模の拡大とは、中央銀行が民間金融機関との間で国債等の売買などの取引を操作することです。こちらも政策金利の引き下げと、経済を回復させるための流れは似ています。

国債とは、国が公共事業(道路、下水道整備)などを行ううえで必要な資金を集めるための借金のことです。中央銀行が国債を多く買い、購入した金額分を貨幣として発行したことにより、国内の貨幣の供給量が増えました。その結果お金の価値が下がり、投資家や個人や企業がより資金を借りやすくなりました。

ここからは政策金利の引き下げと同じロジックなので省略しますが、結果として、全体的な経済の流れを活資性化させることに繋がったわけです。

この2つの政策を同時期に行ったことで、購買意欲の上昇からの自動車の製造台数増加により、再びプラチナの需要が増え、価格が上昇しました。

7. 2010年中期以降のプラチナ価格の変動

けれども再び、プラチナはある出来事により打撃を受け、急な価格下落へと向かい始めます。

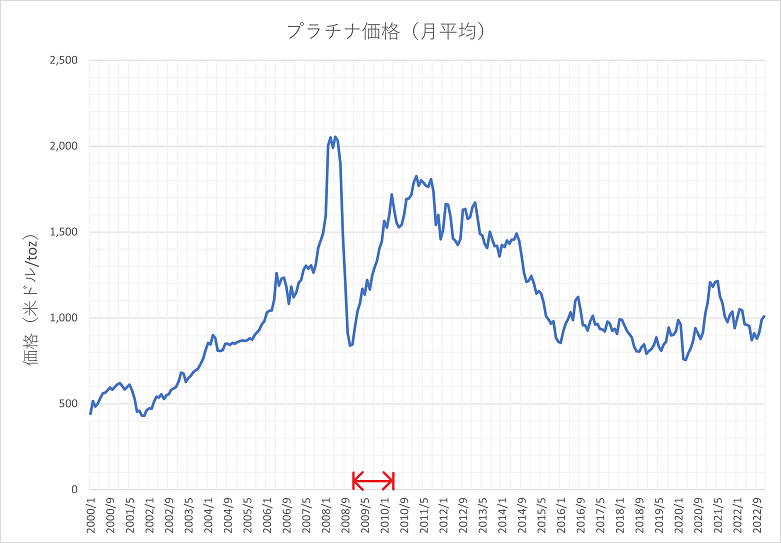

経済政策により高騰していたプラチナの価格が、2010年4月から2010年9月にかけ1,717ドルから1,598ドルにまで下がってしまったのです。

その要因のひとつに挙げられる出来事は『欧州債務危機』でしょう。欧州債務危機とは2010年に欧州で起こった連続した経済危機の全体を指します。

始まりはギリシャ政権交代時に、公表した財政赤字よりも実際の赤字の額が多いことが原因で、国への信頼および国債の価格が下落したことにあります。

それがやがて他のユーロ圏の国にも影響を与え、国債の価値がとても低いものとなってしまいました。

するとギリシャだけでなく、ユーロ圏であった欧州全体の経済が停滞するまで被害が広がってしまったのです。

この出来事の他に、自動車産業や宝飾産業にて需要のあったプラチナにとっては美味しくない出来事もありました。

その出来事とは『性質の似ている安価な金属”パラジウム”の台頭』です。パラジウムはプラチナよりも加工の際の融点が低く軽いため、より耐久性のある加工にふさわしい貴金属です。

さらに供給量の面においても2つの貴金属には大きな違いがありました。

前述した通り、プラチナは採掘量が少なく、採掘可能な国も限られています。一方でパラジウムは注目され始めた2010年時点で197.7トン、プラチナは188.2トンと10トン近くの差があることがわかります。

それだけではなく、当時の価格もプラチナが1,611ドルに対して、パラジウムは529ドルとプラチナの半分の価格であったため、プラチナの代替品として使用するには十分すぎる貴金属だったのです。

こういった出来事によりプラチナ価格は下落を迎えました。

が、その後は再び経済を安定させる政策を行ったことや、パラジウムへの切り替えがまだだったことから、2011年8月頃までにはプラチナの価格は再び上昇していきました。

この他の大きい価格下落は2014年頃です。2013年1月は1,644ドルであった価格が、2015年12月には861ドルにまで下落しています。

これは、『中国経済の減速』『原油価格の暴落』や『プラチナの供給過剰』などが招いた下落だとされます。加えて、追い打ちをかけるように、2015年9月に『フォルクスワーゲン排ガス不正事件』があり、自動車産業全体へと不安と不信が広がったこともプラチナ価格に影響しているでしょう。

以上が大まかなプラチナの価格推移となります。世界経済に関する出来事が自動車業界に影響し、需要が自動車業界に左右されやすいプラチナにも影響が及ぶ――こんなロジックであることがわかったのではないでしょうか。

8. 現在のプラチナ価格は?

ここまで過去のプラチナの価格の推移について見てきました。

2016年初めから2020年1月までは、プラチナの価格に多少のブレのような上下の動きがみられますが、3.で述べたような大きな下落はみられません。

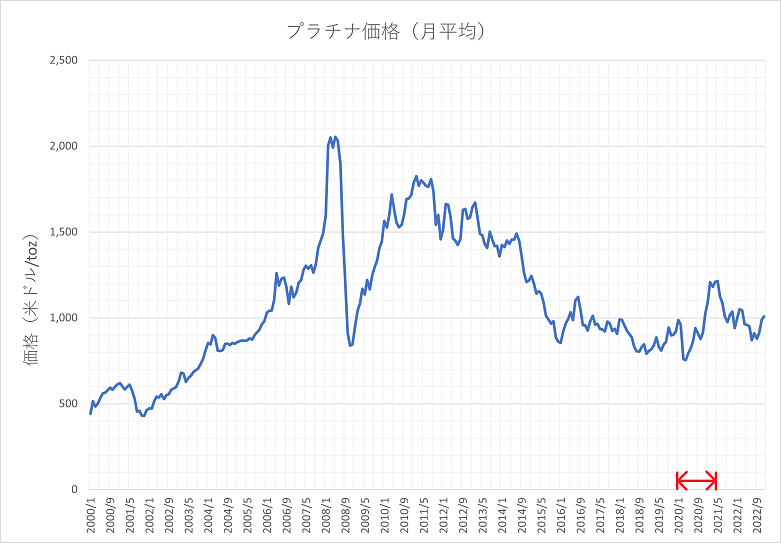

しかし2020年2月から3月で961ドルから759ドルへ下落した後、2021年2月までに1,206ドルと上昇しています。

なぜプラチナの価格が急に下降したのち上昇したのでしょうか。

まず、価格下降ですが、理由のひとつとして『コロナウイルスの蔓延』が挙げられます。

2019年12月に初の感染報告がなされ、2020年から世界的に広まった『コロナウイルス』。

このウイルスの感染対策として、ロックダウンや緊急事態宣言などが行われました。

結果、人の流動が少なくなったため、レストランや旅行業などの経営が困難になっただけでなく、経営悪化からの失業率も増加。

こうした世界全体の経営悪化による影響が、個人のプラチナの需要や、プラチナを使用する物などへの購買意欲の低下に繋がり、価格が下がったといえます。

しかしその後の2020年5月から2021年2月にかけては、793ドルからの1,206ドルと、プラチナの価格が上昇していることがわかります。

この理由のひとつが『燃料電池車の普及』です。

過去の自動車業界を振り返ると、エコの観点から注目されていたのが『電気自動車』です。電気自動車はガソリンを使わず、発電所が発電した電力をバッテリーに変えて走行するためにエコだとされています。

しかしそれを上回る機能が『燃料電池車』にはあったのです。燃料電池車は発電所を必要とせず、自身で発電することが可能な機能を搭載した車のことです。

コロナウイルスの経済への負担がまだあったなか、燃料電池車の販売数は年々増加していました。

そして、この車は製造時に大量のプラチナを使用します。その量は1台あたりディーゼル車が数gに対し、燃料電池車は約40gと非常に大きな差がありました。

この影響でプラチナ需要が上がり、それが価格に影響したと考えられます。

さらに自動車産業の問題のひとつとして『パラジウム、プラチナの価格反転』も価格上昇の理由として挙げられます。

5.にて、自動車製造や宝飾において、同じ役割でなおかつ低価格であった『パラジウム』という貴金属があることをお伝えしました。

パラジウムの価格は2018年1月は約977ドルでしたが、徐々に価格が上昇していき、2021年には約2,922ドルにまで高騰しました。2020年から2021年の価格が上昇していたプラチナでも最高で1,206ドルです。

2018年の価格のままであれば、電気自動車にも燃料電池車にもパラジウムを使用していたでしょう。

しかし需要の増加で倍以上の価格の差がついてしまったため、供給量が多くても総合的な金額からみて、パラジウムよりプラチナを使用した方がコストを抑えられます。

安いはずであったパラジウムも需要の高まりによる価格上昇で、今度はプラチナの価格を上回る流れとなり、新しい貴金属への乗り換えができないままとなったのです。

この他、『プラチナ投資の需要増加』や『コロナウイルスの変異』『半導体などの部品不足』などの影響もありました。

このような理由により、プラチナ価格はここ数年の間も変動を繰り返しています。

9. プラチナ投資のメリットとデメリット

次は投資の観点から、金投資と比較したプラチナ投資のメリットとデメリットをご紹介します。

メリット1: 価格変動が予測しやすい点

これまで述べてきた通り、プラチナの価格は自動車産業や宝飾産業に大きく影響されます。つまり、この限定的な産業に注目するだけで、価格変動を簡単に予測できるというメリットを持ちます。

その一方で、2015年のフォルクスワーゲンの不祥事などのように、予測が難しい限定的な理由により、短期間で価格が落ちてしまう可能性も同時に持っています。

自動車産業の影響を受けやすいのはメリットでもあり、デメリットでもあるといったところですね。

メリット2: 産業が安定している点

自動車は人々の生活に欠かせない必需品であるため、今後数年で自動車産業が消失することはないと言えるでしょう。

さらに中国やインドなどの新興国の自動車市場が急成長したことにより、自動車の需要はこの先高まると予測できます。それに合わせて、プラチナの需要もなくなることは無いと考えられます。

デメリット: 供給が少ないうえ産出地が偏っている点

1.の『需要供給面』にて、プラチナの供給量は金の1/20も満たないことをご説明しました。これはつまり、反対に大規模な参入・撤退があった場合、大きく価格が変わってしまうというデメリットにも繋がります。

そして、更なるデメリットは『プラチナの産出地が偏っている点』です。

プラチナの採掘量は、南アフリカとロシアが多くの割合を占めているとご紹介しました。裏を返せば、プラチナの供給量が南アフリカやロシアの事情に左右されやすいとも言えます。

例えば、2022年のロシアのウクライナ侵攻。これはロシアだけではなく、世界の輸出入にも大きな影響をもたらしました。執筆時点の現在も、当然のことながら輸出入もまだまだ制限がある状況です。

つまり、ただでさえ供給の少ないプラチナは輸出入の点においても、さらに供給が減少すると推測できます。

産出地の偏りがあることは、こうしたデメリットを生み出してしまうことにも繋がるのです。

10. 金とプラチナ、投資するならどちら?

ここまでプラチナの歴史や金との比較、プラチナ投資のメリット・デメリットをご紹介してきました。

では実際に投資するならば、プラチナと金、どちらを選んだほうが良いのでしょうか。

結論からお伝えすると、相対的に見て価値が安定している『金(ゴールド)』を選ぶことをおすすめします。

その理由は2つ。『主に自動車産業に価格が左右される点』と『利息や配当金が付かない点』にあります。

まず1つ目ですが、これは7.でお伝えした通りで、プラチナ需要の多くを占めるのは自動車産業であるため、自動車産業の事情にプラチナ価格が左右されやすいです。その一方で、金はさまざまな需要があるのでプラチナと比べ価格が安定しています。

ただ、これだけを聞くと、「価格の変動が大きいなら、安い時に買って高い時に売れば金よりも儲けられるのでは」と思うかもしれません。

しかし、2つ目の理由で述べた通り、プラチナは金同様に保有していても利息や配当金がつきません。よって、上記のような儲け方をするのなら、株などの配当金が出るものに投資をしたほうがお得ですよね。

以上を理由に、価値が安定している『金(ゴールド)』をおすすめします。

けれどもやはり金もまた、この先ずっと価格が安定するとは言い切れません。

金価格の大暴落が起こったらどうしよう。ほったらかしで済む金投資はないのか。

こういった条件を満たす投資こそが、当社のおすすめする『国内金貨投資』です。

具体的には以下のような記念金貨への投資を指します。

・天皇陛下御在位60年記念10万円金貨(金20g)

・天皇陛下御即位記念10万円金貨(金30g)

これらは日本国の造幣局により発行された金貨であり、額面の金額(10万円)が法的に保証されています。つまり、どれだけ金の価値が下落しても10万円の価値を失うことがないのです。

もちろん、通常時であれば普通の金投資として扱えるのもポイントです。

国内金貨投資に関して、さらに詳しく知りたい方は『金貨投資とは』をご覧ください。

また、ご質問などがある方は、ぜひお問い合わせフォームまたはお電話でご相談ください。