長期的な視点で見た場合の金貨の価格予測は?金貨の価値や金の価格の推移を解説

金貨に投資をしようと思っていても、これからの価格がどうなるのかがわからず投資に踏み切れない方もいるのではないでしょうか。

確かに今後暴落する可能性があるのなら、躊躇してしまいますよね。

しかし、長期的に見ると金貨の価格は緩やかに上昇すると考えられます。

この記事では、金貨の価格の決まり方をご紹介したうえで、なぜ金貨の価格が上昇すると考えられるのかを解説します。

1. 金貨の価格の決まり方

そもそも金貨の価格はどうやって決まるのでしょうか。

その答えですが、大きく以下の3要素から決まります。それぞれどのような違いがあるのかをご紹介しましょう。

(1) 額面としての価値

金貨だけに限らず、硬貨には額面に書かれている価格分の価値があります。

例えば、皆さんもよく使っている日本の通貨(硬貨)。

1円硬貨から5百円硬貨までの6種類ありますが、額面に書かれた価格で買い物をしていますよね。

また、通貨とは別に催し物がある際に発行される『記念硬貨』もあり、その中には5万円金貨・10万円金貨といった高い額面価値を持つものも存在します。

これらの硬貨は日本の法律で定められているため、仮に素材としての価値やコレクションとしての価値がゼロになったとしても、額面の価格は保証されています。

(2) 素材としての価値

現在日本国内で発行されている金貨は、どれも額面以上の価格で取引されています。

その理由は、素材である『金』の価値が高いためです。

例えば、2019年に開催された『ラグビーワールドカップ2019™日本大会』では、記念として『1万円金貨』が発行されました。

この金貨の額面価値は文字通り1万円。しかし、造幣局から販売された当時の価格は12万円でした。

つまり、額面価格の12倍もの価格で販売されていたわけです。この差の理由こそが、素材としての価値になります。

この話をもう少し掘り下げましょう。

この金貨が発売された頃、金の価格は1g約5,000円でした。

本金貨の重さは15.6gですので、金としての価格は『5,000円 × 15.6g = 7万8,000円』になります。

しかし、実際は金の塊ごと売るわけではなく、金を金貨へ加工する手間やデザインを刻む手間などがあります。

その費用を加算した結果、12万円という価格で販売されていたわけです。

このように、金貨は金としての価値をベースに取引されるのが一般的です。

ちなみに、現在の金相場は1g約9,400円(税込)であり、額面価値よりも素材の価値が高い状態が続いています。

(3) コレクションとしての価値

コレクターが欲しがる金貨の場合は、額面や素材としての価値以上に価格が上がるケースがあります。

例えば、1839年にイギリスで発行された『ウナとライオン』。

発行枚数が400枚と少ない一方で欲しがる人が多いため、希少性が高い金貨として知られています。

その価格は一体どれほどなのでしょうか。

現在の金相場1g9,400円で計算した場合、素材(金)としての価値は『9,400円 × 約36.51g = 34万3,194円』です。

しかし、コレクションとしての価値があることから、実際の取引価格はなんと200~400万円となっています。

もちろん、条件や状態などにも依るので、必ずしもこの価格で取引されているわけではありません。

そのため、あくまで参考程度の価格ではありますが、素材よりも明らかに高いことがわかると思います。

ちなみに、国内で発行された記念金貨は発行枚数が多いため、現状はコレクションとしての価値は低い状態です。

しかし、年がたつごとに現存枚数が減っていくため、将来的にはコレクションとしての価値が出てくる可能性があります。

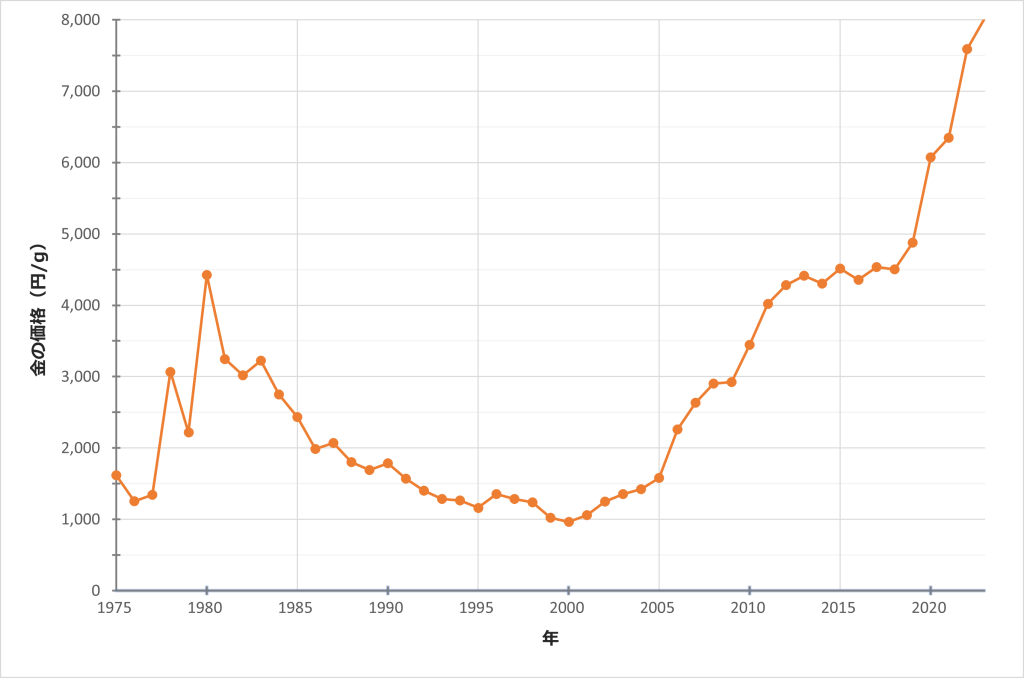

2. 過去の金の価格の推移は?

金貨の価格の決まり方は、先で紹介した3つの価値で決まることがわかりました。

このうち、一般的に金貨は素材(金)としての価値をベースに価格が決まります。

よって、金(ゴールド)の値動きを見ることが重要となります。

では、金の値動きはどうなっているのでしょうか。約40年間の大まかな動きをご紹介しましょう。

なお、このセクションでは金相場を税抜の日本円で紹介しています。

また、実際の金相場は米ドル⇔日本円の為替レートの影響も受けるので、その点ご留意ください。

1978年から1980年にかけて、イラン革命、第二次オイルショック、旧ソ連によるアフガニスタン侵攻など、世界では数多くの出来事が発生しました。

こうした危機的な事態が発生すると、資産家は自分の資産を金へ逃がします。その理由は、貨幣や国債などはそれ自体に価値がないために不安定である一方で、金はそれ自体に価値があるため資産を安定・安全に守ることができるためです。

これにより、金の価格は1g約1,500円から約4,400円まで急上昇しました。

しかし、その後金の価格は下落に転じます。大きな出来事としてアメリカと旧ソ連の緊張緩和があったためです。

その後も世界的に安定した時期に入ったため、1998年まで緩やかに金相場の値下がりは続きました。

1998年の某日には過去最低額1g865円を記録しています。現在の価格は約8,500円(税抜)なので、10分の1以下の価格だったということです。

最低価格を記録した後は再び上昇に転じます。その主な原因は、ITバブルの崩壊やアメリカ同時多発テロなどです。

その後もリーマンショックなどにより金相場の上昇は続き、2008年の平均価格は1g約2,900円でした。この時点で最低価格の3倍以上になっていますね。

3. 世界的な金の価格高騰

最近ではコロナショックやアメリカの利下げなどでさらに上昇が続いています。

その理由の一つには有事の金と呼ばれ、10年後であっても価値が下がらないといった金への信用性があるのでしょう。

先物取引としても重宝される金。若干の価格が下がる時期もありましたが、総じて1998年から現在まで金の価格の推移は右肩上がりで、2023年3月時点の価格は1g約8,200円です。

この状況は日本だけの話にとどまりません。

2023年は金のドル価格も高い状態を維持しています。

1月から現在まで約1,900ドルで推移しています。多少の上下の波もありますが、高価格のまま100ドルの下落がみられない動きは、過去数年にもありませんでした。

現在も続いているロシアのウクライナ侵攻や台湾有事など、世界経済を揺るがす出来事がいくつもありました。それでも下落することなく高騰を続けている金は、世界的にも非常に需要があるものだと言っても良いでしょう。

現状のまま進むのであれば、さらに金の価格は高騰すると予測できます。

4. 金貨の価格のこれからを予測

前セクションから、金(金貨)の価格は緩やかに右肩上がりであることがわかりました。

今後もこの調子で緩やかに価格が上がっていくのかどうか、気になりますよね。

結論から話すと、短期的に見た場合は、コロナショックや戦争などが落ち着いたのちに価格が下がる可能性があります。

しかし、金も結局はモノであり、モノの価格は需要と供給に依存します。

そして、この需要と供給の観点から見ると、長期的には価格が上がっていくと考えられるのです。

まずは需要から。

金業界の市場開発組織『ワールド・ゴールド・カウンシル』のデータによると、2021年の金の需要は以下の通りです。

・総需要 4,695.7トン

・宝飾品加工 2,229.5トン(約47.5%)

・投資 1,007.4トン(約21.5%)

・テクノロジー 330.2トン(約7.0%)

金の需要は宝飾品用途が半分の割合を占めていることがわかります。これは2021年に限らず、他の年も同じ傾向にあります。

一方、投資やテクノロジー(工業用途)の需要は、現在は横ばいのような状態ですが、今後需要が上がる可能性を秘めています。

例えば、投資では、インターネットを介して手軽に金投資関連のサービスを利用できるようになりました。世界的にみるとインターネット利用者はいまだ増え続けていますから、需要が上がる可能性があります。

また、テクノロジー(工業用途)も今後需要が上がる可能性があります。その理由は、金は導電性が高く酸化に対する耐性が強いことなどから、電子機器のなかに多く使われているためです。その最たる例は、皆さんも普段利用しているであろうスマートフォンでしょう。

こういった根拠から、長い目で見た時に金の需要は上がると考えられます。

続いて供給です。

皆さんは、全世界の金の残りの埋蔵量をご存じでしょうか。

その答えは諸説ありますが、『残り約5万4,000トン』などといわれています。

一方、金は毎年3,000~3,500トンほど掘られています。つまり、単純計算で15~18年ほどで枯渇することになるのです。

実際には採掘技術の発展などにより年数が延びる可能性はありますが、それでも多少の延命にしかならないでしょう。

つまりは、金を同じペースで採掘し続けたとしたら、遠くない未来で供給が厳しくなる可能性があるのです。

以上をまとめると、長期的に見た場合、需要は増える可能性があり供給は減る可能性があります。

そのことから、短期的には世界情勢などで値下がりすることはあったとしても、長期的には値上がりすると考えられるわけです。

5. 金貨へ投資するなら『国内金貨』がおすすめ!

これまでのセクションにて、『金(金貨)の価格は現在は上昇状態であること』『長い目で見た時に上がっていくと予想されること』をしました。

そのことから、金貨投資に少し興味を持ち始めている方もいらっしゃるのではないでしょうか。

金貨投資の投資商品としてよく知られるのは、『メイプルリーフ金貨』などの海外金貨です。

……が、実は、投資をするのなら、海外金貨よりも国内金貨のほうが良いのです。

その理由は『額面価格』にあります。国内金貨は額面価格が高く設定されています。

日本で最も高い額面を持つのは以下の2種類で、これらは日本国の法律で『10万円』が保証されています。

・天皇陛下御在位60年記念10万円金貨(金20g)

・天皇陛下御即位記念10万円金貨(金30g)

一方、海外金貨の額面価格は国内金貨と比べるとかなり低いものです。

例えば、カナダで発行されている『メイプルリーフ金貨 1toz』。

『天皇陛下ご即位記念10万円金貨(金30g)』とほとんど同じ重さの1トロイオンス(約31.1g)の金からできている金貨です。

しかし、額面価格は50カナダドル。日本円に換算すると4,800円程度(執筆時点)しかありません。

つまり、素材(金)としての価値は同等であるにもかかわらず、額面価格が20倍も違うのです。

他の海外金貨も同じように額面価値が低く設定されています。

その理由は、それ自体が金貨投資用に発行されているものであり、額面はおまけ程度で設定されているからです。

しかしこれでは、万が一金の価格が暴落した場合、資産も大きく減ってしまいます。

一方、国内金貨であれば、金の価格が暴落したとしても『10万円』という価格は日本国が保証してくれます。

国内金貨にはこの額面の強みがあるので、海外金貨よりも格段に安全なのです。

加えて、国内金貨は、催し物の記念に発行された所謂『記念金貨』です。

発行枚数が限られている上、今後将来同じものが発行されることはありません。

よって、時が経てば経つほど残存枚数が減っていき、希少価値(コレクションとしての価値)が上がっていくと予想されます。

この点は金地金(ゴールドバー)にはない強みで、当社が国内金貨投資をおすすめする理由のひとつでもあります。

以上、当社が国内金貨をおすすめする理由の一端をご紹介しました。

国内金貨投資に関して、さらに詳しく知りたい方は『金貨投資とは』をご覧ください。

また、ご質問などがある方は、ぜひお問い合わせフォームまたはお電話でご相談ください。